「株式投資をやるのに、できれば損はしたくない。」

「投資や資産運用に興味はあるけど… なにから始めていいのかわからない…。」

「毎日忙しいし、面倒な分析もしたくないから簡単な投資先があれば知りたい。」

ゆうし

ゆうしこんな疑問にお答えします!

資産運用を始める時に悩む投資先の選び。

株式投資をやろうと思っても、毎日チャートを見たり、どの会社の株を買えばいいかわからず迷いますよね。

お金に関する本を100冊以上読みたどり着いた1冊、

元大手証券会社の社員が明かした

富裕層は、みんな知っている米国ゼロクーポン債

- 元本保証がある投資

- 手数料がかからない投資

- 維持費ゼロの投資

- ストレスフリーな投資

貯金でコツコツ貯められる日本人には、ぴったりの投資方法です!

これから投資を始める人や今の運用方法で迷っている人、老後の生活費が不安な人は、ぜひ最後までご覧ください。

証券会社は、なぜ米国債を勧めないのか?(特典1)

そんなにいい商品なら勧めてほしい。

「米国債なんて聞いたことがない」という人が大半かと思います。

無理もありません。これまで証券会社を始めとする日本の金融機関は、積極的に米国債を勧めることはありませんでした。

では、なぜ証券会社は米国債を勧めないのでしょうか。

答えは簡単です。

手数料を稼ぐことができないからです。

金融機関にとって手数料は、大きな収益源のひとつです。

その手数料を稼げない商品をいくら販売しても、金融機関にメリットはありません。

もし、米国債のような“顧客にとってのみ”メリットがある商品を積極的に売ろうとしている営業マンがいたら、すぐに左遷されてしまうでしょう。

金融業もビジネスです。 やはり利益が重要なのです。

そのため金融関係者でも、米国債の存在を知らない人は少なくありません。

ある友人に米国債を紹介した際、「ぜひ保険を解約して米国債を買いたい」となったのですが、慌てて飛んできた保険の担当者にも同様の話をしました。

すると激論の末、最終的には「米国債について知りませんでした。私も買います」と言っていただけました。

堅実的かつ安全な投資とは?

絶対に安心な投資なんてあるの?

書店やSNSでは、たった〇ヶ月で何十万円!といった内容のものがあります。

今回紹介している米国債投資とそれらのものとは、性質を異にしていると言わざるを得ません。

米国債投資は、そのようなギャンブルまがいの投資(投機)とは異なり、堅実な資産運用だからです。

とくに投資や金融の世界において、「絶対に」という言葉には注意が必要です。

なぜなら、世の中に“絶対はないためです。

そのため、「絶対に儲かる」「絶対に増える」というキャッチコピーがついているものは、

疑ってかかった方が得策と言えるでしょう。

「絶対」がない以上、その裏には何らかのワナが隠されていると考えておくべきです。

しかし本書でご紹介する米国債投資を通じ、絶対はないこの世界で、最大の安心・安全・満足をみなさまにお届けしたいと思います。

どうぞ最後までお付き合いください。

なぜ、日本人は金融リテラシーが低いのか?

投資に不安があるのは、みんな一緒ですよ。

優秀な人ほど精神的に追い込まれていく世界

金融関係者のなかには、短期的に大きな成果を挙げる人も少なくありません。

上がるのか下がるのか分からない状況において、針の隙間を通すほどの神業をやってのける人も確かにいました。

しかし、なかには精神的に追い込まれ、病気になったり退職を余儀なくされる人もいます。

どれだけ頭脳が優秀でも、ハートが強くても、紙一重の勝ちを積み重ねていく重圧に耐え続けることはできないのです。

一部の優秀な人でもそうなのですから、一般の人が勝ち続けることは、ほぼ不可能と言っていいかと思います。

とくに、本業をもちながら投資をするというのは、プロのカーレースに自家用車で出場するようなものです。

早々にリタイアすることになるでしょう。

特に日本人は、基礎教育のなかにおいて、金融の知識を身につけられないまま成長している人が大半です。海

外のように、学校教育のカリキュラムに金融が含まれていないので、大人になってから一から学ぶ必要があります。

そのような事情を考慮すると、なおさら投資を行うことのハードルの高さをご理解いただけるでしょう。

わずか数%の利益を上げるだけでも、決して簡単なことではないのです。

ほとんどの日本人は、金融の教育を受けてこない

大学で金融関連の授業を受けた人ならいざしらず、日本人の多くは、金融に関する勉強をしないまま成人します。

そのため、資産運用をしなければと考えたとき、あらためて勉強する必要に迫られます。

そのような状況で、まともな判断ができないのは無理もありません。

金融機関が勧めてくる商品に対し、何の疑いも持たずに購入判断をしてしまうのは、あながちその人個人の責任だけ

ではないとも言えるでしょう。

加えて日本人は、お金の話を嫌います。

公の場でお金の話をしようとすると、極端に不快感を示す人も少なくありません。

それだけ私たちは、お金の教育から遠いところにいるということを認識する必要があります。

一方、海外であれば、基礎教育として金融について学んでいます。

そうなると、スタートの段階から差が出るのは当然です。

各家庭においても、どうやって自分の資産を運用すればいいのかが自然に話されているのです。

私たちが認識しなければならないのは、そもそも金融リテラシーが乏しいという現状です。

それにも関わらず、何も勉強せずに株や投信に手を出すということの危険性を、ぜひ知ってください。

学業に励み、真面目に仕事をしてきた人が、投資によって資産を失ってしまう理由はここにあります。

過去の栄光を引きずり続ける人々

また、時代が急激に変わっているということも考えなければなりません。

例えば昔であれば、「財形貯蓄」がきちんと機能していました。

財形貯蓄とは、勤労者と金融機関の間で締結した契約に基づき、事業主からの給与支給時に控除(天引き)される貯蓄のことです。

この財形貯蓄は、「終身雇用」「年功序列」があたり前の時代においては、資産運用の方法としても優れていました。

しかし大企業の倒産や転職が一般的となった昨今では、かつてのような輝きはありません。

加えて、金利も大きく低下しています。その点、定期預金も同様と言えるでしょう。

かつてのように5~8%ほどの金利がついていたそれらの運用も、現在ではゼロがいくつも並んでいます。

さらに日本では、2016年2月より「マイナス金利政策」が導入され、国内のメガバンクでは預金金利を0.001%に設定する銀行まで登場しました。

(2022年2月時点。 三菱東京UFJ銀行、みずほ銀行など)

この先、日本の状況を鑑みると、銀行の預金金利が上がるとは考えにくいのが実情です。

いつまでも過去の方法にすがっているわけにはいかないのです。

しかし、だからといって、不用意に株や投信に手を出してはいけません。

また、タンス預金のまま置いておいてもリスクがあり、多くの日本人が、資産運用に悩んでいる現状があります。

これほど「元本」にこだわるのは、日本人だけ

勉強する前は、投資なのに元本保証があるなんて知りませんでした。

元本にこだわる日本人の国民性

もともと、幼いときから金融に関する教育を受けていない日本人は、「元本」を失うことに大きな抵抗を感じているように思います。

本来、金融に関する知識がある人であれば、投資をする際のリスクについて考え、そのうえで利回りを基に判断するはずです。

しかし多くの日本人は、リスクや利回りといった発想に乏しく、元本を失うことが看過できません。

日本人の多くが相当額のタンス預金を保有しているというのも、そこに理由があります。

「なぜリスクを取るべきなのか」「なぜ投資が必要なのか」が理解できなければ、

自分のお金を失う可能性を許容できないのも無理はありません。

お金を減らしたくないからこそ、投資には消極的になってしまう。

そして、元本さえ守れればいいという発想になり、自宅に置いておこうとなるのです。

かつてはそれでも良かったのですが、 これから先、自らの資産は自らが運用しなければなりません。

金融機関の言いなりになっていてもいけませんし、現金のまま保有しておくだけでも不十分でしょう。

国民性と言ってしまえばそれまでですが、その国民性がもとで、将来に不安を抱えたまま生活しなければならないのは酷というものです。

元本を失うことに対してストレスを感じやすいと認識したうえで、正しく対処することが肝要です。

円とドルでバランスを取る

海外通貨を保有するとは言っても、どこの国の通貨を保有するかということに関しては、適当に選ぶべきではありません。

通貨の価値を決めるのは、その国に対する周囲からの信用であり、信用に乏しい国にはそれなりの理由があります。

例えば、政情が不安定な国の通貨を持つということは、それだけ通貨の価値も不安定であると認識した方がいいでしょう。

あるいは、発展途上国の通貨についても、通貨価値という観点からは安定性に欠いていると考えられます。

安定性に欠いているとはつまり、リスクを許容しなければならないということです。

ファイナンスの発想においては、不安定なほどリスクがあると考えます。

特に投資がこれからという方は、安定性のある通貨を選ぶようにしてください。

また、取引のしやすさも重要です。いくら安定的な通貨であっても、

日本からの取引がしづらいのであれば避けた方が無難でしょう。

いざというとき、すぐに日本円にできないというのでは困ります。

そうなると、選ぶべき通貨は限られてきます。

むしろ、日本国との関係性から考えても、「米ドル」以外はなかなか候補に挙がらないのが実情です。

円とドルで資産のバランスを整えるのが、最も堅実な選択肢となるでしょう。

お金が勝手に増えていく、米国債の仕組み

「そもそも債券って何?」と思うので、説明します。

債券とは 「貸金」

投資や金融に馴染みがない方は、「債券」と言われてもすぐにイメージできないかもしれません。

米国債の説明に入る前に、ここであらためて債券について確認しておきましょう。

そもそも債券とは、国や地方公共団体、あるいは企業などが、まとまった資金を調達する目的で発行する有価証券のことです。

債券を発行し、投資家がその債券を購入すれば、 発行体である国や企業などは資金を調達できるという仕組みです。

では、一般的な株式とはどう違うのでしょうか。

株式が発行している企業への「出資」であるのに対し、債券はあくまでも「貸金」となります。

そのため、債券は発行体への借用証書であると考えると分かりやすいかもしれません。

株式(出資)の場合、企業価値が高まることによってキャピタルゲイン(株価の上昇)やインカムゲイン(配当金)が期待できます。

反対に、株価が下落すれば損をすることもあるでしょう。

上がるか下がるかは企業の業績次第です。

一方、債券(貸金)の場合には、期間を定めて返済されることが予定されています。

もちろん、貸しているお金なので利子もつきます。

また多くの債券は、購入した時点で利子が確定しているため、いくらになって戻ってくるのかが明らかです。

そのため、より安全性が高い金融商品と言えるでしょう。

取引については、株式の場合、取引時間内であればいつでも売買可能です。

売却価格は取引時の価格となります。

債券の場合は、満期日を待って額面金額である償還金及び利金を得るのが普通です。

ただし債券も取引そのものはいつでも可能で、その場合には時価で売却することになります。

株式も債券も、発行体の「資金調達」という目的としては同じです。

しかし、お金を出す側からすると大きな違いがあります。

あらかじめそれぞれの相違点を理解したうえで、購入するようにしてください。

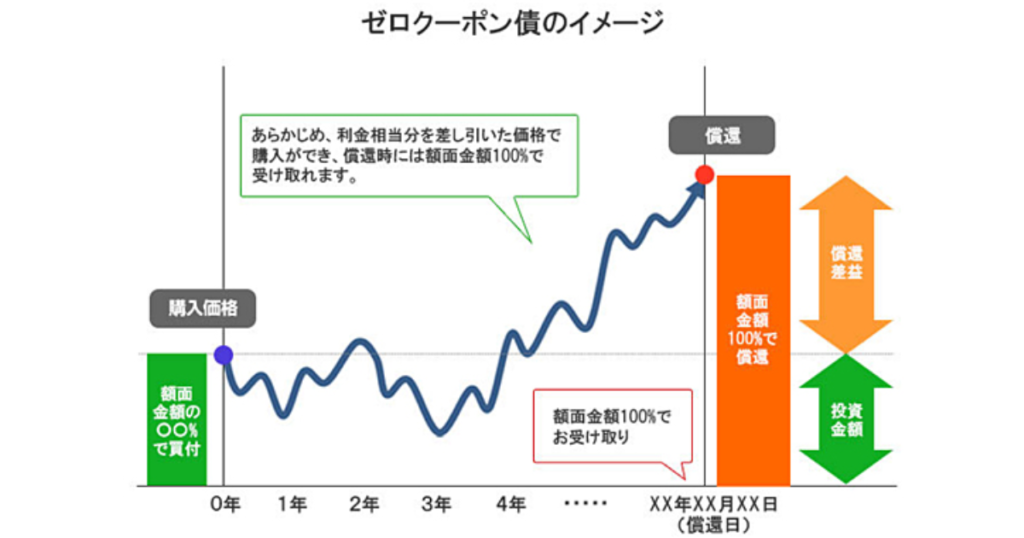

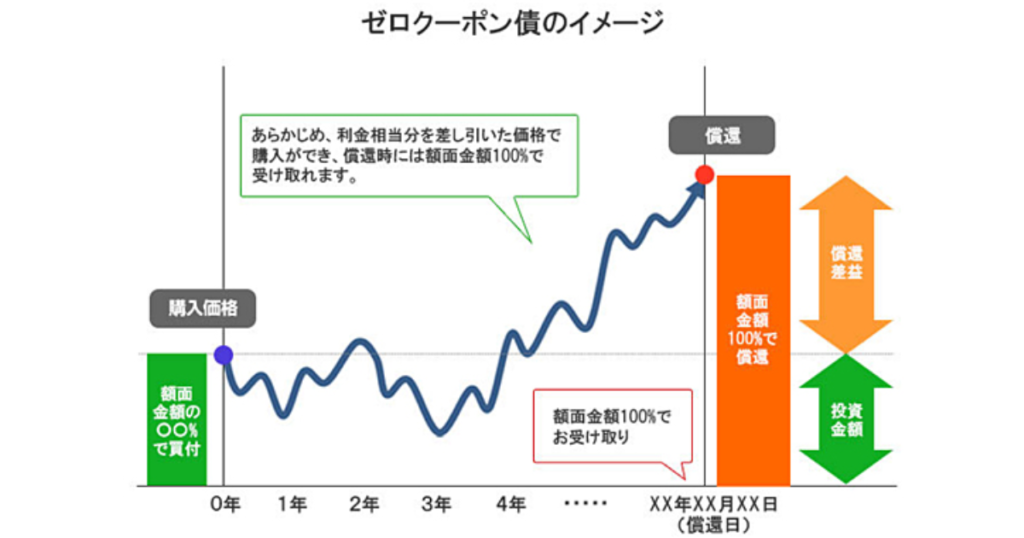

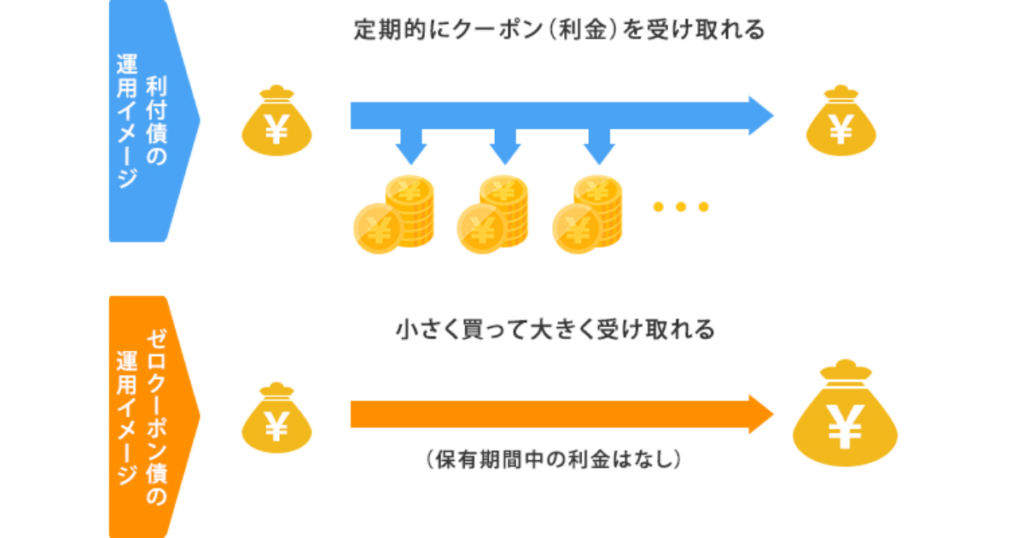

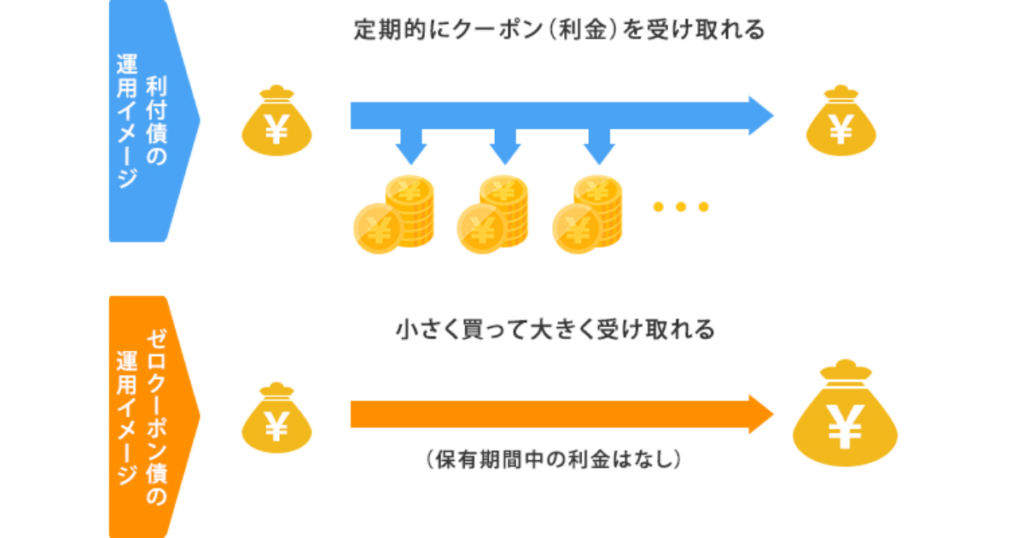

ゼロクーポン債の仕組み

ところで、債券に付随する利金のことを英語で「クーポン」と言います。

金融の世界では当然のごとく使われている、「ゼロクーポン(ゼロポン)」や「ゼロクーポン債(ゼロポン債)」とは、

つまり利金がつかない債券のことです。

その分、購入時には、額面金額よりも安い価格で購入することが可能です。そのため「割引債」と呼ばれることもあります。

償還日には額面どおりに支払われるため、その償還差益が利金の代わりになり、まとめて受け取れることになります。

一方、利金がつく債券については、一般的に「利付債」と呼ばれています。

利金がつくため、定期的な収入を得られるのが魅力ではありますが、

将来のためにまとまったお金が欲しいという場合には適していません。

本書でお勧めしているのは、米国債の中でも、とくにゼロクーポンのもの(「米国ゼロクーポン債」)となります。

利金がない分、額面金額より安く購入できて、しかも償還日には償還金をまとめて受け取れる。

まさに年金のような金融商品と言えます。

ノーリスク、ストレスフリーの米国債の秘密

米国債は1年に1度、思い出すだけでいい

国債を買うのは毎年1回のみ

投資や資産運用と聞くと、「手間がかかりそう」「いつも気にしていなければならない」と考 える人も多いかと思います。

しかし、米国債の場合には、ほとんど手間がかかりません。

必要なのは、毎年1回の購入手続きだけです。

つまり、米国債は基本的に”ほったらかし”で資産運用ができてしまう投資法なのです。

株や投資信託、あるいはFXのように、投資対象の変化を気にしたり、売買のタイミングを模索したりする必要はありません。

特に本業がある人にとって、常に気にしなければならない投資法は負担になります。

仕事をしていても「株の値段はどうなったか」「為替に変化はあったのか」と考えてしまうと、

一番 大切な本業に集中することができません。

だからこそ、多くの方は「負担がない投資法」を選ぶべきなのです。

ほったらかしで資産運 用ができるのなら、きちんと本業に集中することができます。

もちろん、週末は趣味や家族 サービスにも没頭できるのです。

例えば米国債において、私が勧めている購入方法をご紹介しましょう。

まず1年のうちで、 ある特定の日を決めます。

それが米国債の購入日です。その日に、証券会社に電話して、決まった金額の米国債を買う。

それだけです。 あとは、満期日が訪れるまで放っておく。

この作業を20年なら20年、25年なら25年ひたすら 繰り返すだけです。

1年に1回だけでいいので、ほとんど負担にはなりません。

また、購入した米国債の値動きについても、気にすることはないのです。

手数料は基本的にかからない

株や投資信託のように、証券会社から取られる手数料が気になる人もいるでしょう。

しかし、特に米国ゼロクーポン債を償還日まで保有するのであれば、購入時に手数料相当分を支払った形になり、

その後は手数料はかかりません。

通常、株を購入したり、あるいは売却したりすると、 「売買手数料」がかかります。

また投資信託の場合であれば、「販売手数料」や「信託報酬」も気にしなければなりません。

その点、ゼロクーポン債はコスト面からも圧倒的に有利と言えるでしょう。

計算がしやすいのも米国債の利点

購入した米国債は、満期日まで証券会社が管理することになります。いわゆる「保護預かり」と呼ばれる制度です。

証券会社が責任を持って預かってくれるため、 自ら管理する手間は一切ありません。

「証券会社が倒産したらどうなるの?」と思う方もいるかもしれません。

しかし、そのような心配は無用です。

保護預かりによって、会社とは別勘定で保管されているため取引先の証券会社が万一倒産したとしても、債券自体は影響を受けません。

特に、大手証券会社の多くは上場会社であり、信頼して任せてしまって問題ありません。

米国債を購入した人は、満期日までひたすら待つだけでいいのです。

それこそまさに、米国債投資の醍醐味と言えるでしょう。

例えば35歳から毎年1万ドルの米国債投資を始めた人は、約30年後に償還日を迎えます。

36歳、37歳、38歳と、毎年のようにゼロクーポン債投資を続けていれば、

66歳、67歳、68歳というように、毎年きちんと1万ドルがもらえるのです。

老後に安定した収入を得られるというのは、それだけで将来不安の解消につながります。

年金だけに頼るのではなく、ゼロクーポン債投資によって老後の収入を補完し、ライフプランを立てていきましょう。

日本人に最適な米国債投資法

貯金を続けてきた僕にはピッタリだと思いました。

米国債はコツコツ頑張る人の味方

米国ゼロクーポン債は、コツコツ頑張って堅実に資産運用したい人の味方です。

パソコンの画面にかじりついて、朝も夜もなくトレーディングする必要などありません。

1年に1回、証券会社に電話して購入すれば、あとは放っておいて構いません。

その点、裏を返せば面白味のない投資と言えるかもしれません。

「もっと刺激的な投資に挑戦してみたい」という人は、株やFXにチャレンジした方がいいでしょう。

あくまでも自分に合った運用方法のひとつです。

ただそれでも、金融商品の組み合わせのなかに、米国ゼロクーポン債を入れておくべき運用先のひとつに間違いはありません。

結局のところ、資産運用はバランスが大事です。

リスクを取るにしても、再起不能になってしまうことは避けた方がいいでしょう。

老後の資金がプラス10万円はいってくる

なんとなく不安だった老後も、プラス月10万円なら安心できました。

年間120万円のゆとり

定年後の収入が年金だけだった場合を考えると、プラス10万円の余裕は生活にゆとりをもたらします。

しかも、きちんと毎年のように米国債投資を行ってきた方であれば、投資した年数だけ満期日が続くのです。

35歳から始めて30年の間を絶え間なく続けてきた方であれば、

65歳から満期日を迎え、それから55歳になるまで毎月10万円のお金がもらえることになります。

想像しただけでも、老後が楽しみになりそうではないでしょうか。

もちろん、1万ドル(1ドル120円換算で120万円)を12ヵ月で割らなくても構いません。

あくまでも、使えるお金が1年でおよそ120万円、1ヵ月では10万円ほど増えるとご理解いただければいいでしょう

(税金及び為替変動は考慮せず)。

国立社会保障・人口問題研究所の予測(2017年度調査・日本の場合)によると、

2050年時点での平均寿命は男性で84歳、女性で90歳となっています。

この数値が平均であることを考慮しても、95歳まで米国債の収入があれば十分です。

また総務省統計局の統計では、 一般的な家計支出は1ヵ月あたり28万円ほどなのに対し、

高齢者夫婦世帯の支出はおよそ26万円となっています。

保有しているだけで安心な米国債

米国債投資がドル投資である以上、為替の影響は考慮しなければなりませんが、

それでも、ドルベースで毎年決まった金額が入ってくること、

それが約束されているのが、米国ゼロクーポン債であり、米国債投資の一番のメリットです。

また、世の中が円安に向かえば、よりプラスになって戻ってくる可能性もあります。

円安に向かうかそれとも円高に向かうかは分かりませんが、

以下を考えると、どちらに向かいやすいかは予想しやすいはずです。

ちなみに、長期円安を予想できる要因は以下のようなものがあります。

- 少子高齢化

- 労働人口の減少

- 社会保障費の増大と大胆なコストカットができない年齢ピラミッド構造 (選挙の投票行

- 動含む)

- 消費税増税の難しさ (国民の意識)

- 年金原資の枯渇

- 中間層の崩壊

- 社員の給与が物価上昇に追いつかない(消費にお金が回りにくい)

- 日本が直面する課題(先進諸国が初めて直面する課題が山積み)

一方、 円高に向かう要因は次の通りです。

- 日本の国力アップ(信用力上昇)

- 日本の経常収支の増加

- 米国の金利低下

- 日銀による金融引き締め

- 市場(マーケット)のリスクオフ

長期的に円安なのか円高なのか、確実な予測など誰にもできません。

しかし、年金やタンス預金が、円安のリスクヘッジにならないことは確かです。

万が一、日本円の水準が変わらず、国力も低下しないと考えたとしても、

米国債投資による安定的な収入があれば助かることに変わりはありません。

米国ゼロクーポン債は、保有しているだけで安心材料になるのです。

それでもまだ不安、米国債Q&A

大人になると新しいことを始める時は、不安ですよね。

どうなるのですか?

A: 満期時に償還されなくなるリスクがあります。

しかし、 現実的には投資した全額がなくなることは考えにくいです。

A: ドルへの投資である以上、理論上、為替リスクはあります。

ただ実際には、30年後に1ドル約50円以下の円高にならない限り、投資額を下回ることはありません (2017年10月時点)。

償還金額も変わりますか?

A:はい、変わります。

たとえば額面1万ドルの米国ゼロクーポン債を購入し、30年後1ドル100円であれば償還金額は100万円、1ドル80円なら80万円、1ドル150円なら150万円となります(いずれも税金は考慮せず)。

A:いつでも売却できます。

しかしその時々の金利状況によって、価格が上下するため、投資金額を大きく下回るリスクがあります。

結論として途中売却はお勧めできません。

投資する前に、今後、手をつける可能性があるかどうか慎重に判断してください。

米国ゼロクーポン債はどうなりますか?

A:購入した米国ゼロクーポン債は会社とは別勘定で保管されているため、証券会社のリスクとは切り離されています。

万が一、金融機関が倒産しても、購入した米国ゼロクーポン債に影響はありません。

税金がかかりますか?

A: 税制は絶えず変化するため、正しく回答することは困難ですが、 2017年現在、償還時に投資金額との差額(いわゆるキャピタルゲイン)に対し、税金がかかります。

償還に至るまでは一切税金はかかりません。

30年の米国ゼロクーポン債がお勧めなのですか?

A:米国ゼロクーポン債の最大の魅力は、世界屈指の安全性と30年という長期にわたる複利効果を最大限、享受できることです(借金が雪だるま式に増えるのも複利効果)。

現在の低金利の環境では、10年程度の投資期間では、魅力的なリターンを狙うのが非常に困難と言わざるを得ません。

今後、米国の金利が大きく上がるのを期待したいところです。

毎日変わるのですか?

A:はい、変わります。 米国債市場において金利は日々変化しており、そのため投資家が購入する米国債の値段も変わります。

どういう意味ですか?

A : 株や投信、不動産、ゴールドと違い、債券は将来迎える償還時にその額面金額が返還されます。

たとえば額面1万ドルの米国ゼロクーポン債を購入し、満期まで保有すれば確実に1万ドルで戻ってきます(税金及び為替変動は考慮せず)。

購入した時点ですでに将来戻ってくる金額が決まっている、つまり投資利回りが確定しているのは、最も大きな利点です。

日本円で約50万円が必要なのですか?

A:いいえ、そんなことはありません。

米国ゼロクーポン債の取引単位は額面1000ドルと少額から投資可能です。

最後に

最後まで見て頂きありがとうございます。

インターネットに情報が溢れかえっていて、見て頂いた僕の内容もその一つだと思います。

みんな同じようなことを言っている部分もあるし、それぞれ良いことしか言ってないように聞こえていると思います。

ただ、僕は単にお金が増えればいいとは考えていません。

大金を稼いでも破産する人もいます。

正しい知識を身に付け、経験者に壁打ちすることで、自分のスキルに定着していきます。

これを見ているアナタと同じように、ほんの1年前までは僕も会社と自宅の往復だけでした。

1mmでも、自分の今の人生、お金に不安がある方は、一度ご相談下さい。

- 個人投資家(初心者)の9割は勝てない。

- 勝てない理由は、ルールがない。

- 負ける理由は買ってはいけないところで買い、売ってはいけないところで売ってしまう。

- つみたてNISAで貯金の3倍に増えても、暴落で半分になってしまう。